Strategi Masking Hibrida: Tren MA + Entri Pullback Fibonacci sebagai “noise” untuk arbitrase (bersama Phantom Drift) Oktober 22, 2025 – Posted in: Arbitrage Software, Forex trading

peta jalan untuk strategi bantu yang dirancang guna menyamar (masking) arbitrase latensi. Pada fase awal, beberapa modul dan ide tidak akan diimplementasikan. Versi sederhana akan dirilis terlebih dahulu dan dikembangkan sesuai rencana yang dijelaskan di sini, serta berdasarkan umpan balik dan saran Anda. Gagasan utama: ini bukan strategi utama penghasil laba; ini adalah alat untuk penyamaran yang masuk akal atas aktivitas arbitrase. Tugasnya adalah menghasilkan rangkaian aksi “pasar” yang kredibel di mata broker (berbasis tren dan pullback), menghaluskan profil perilaku akun, menurunkan korelasi dengan sinyal arbitrase, dan dengan demikian menurunkan probabilitas pemicu plugin anti-arbitrase. Ekspektasi PnL inti berasal dari arbitrase (misalnya, Phantom Drift); strategi ini berfungsi sebagai “dekorasi” dan “noise ber-ekspektasi positif.”

Mengapa penyamaran arbitrase latensi dibutuhkan dan mengapa MA+Fibo

Strategi arbitrase—terutama varian latensi/ketidaktepatan harga—meninggalkan jejak perilaku yang mudah dikenali: waktu tahan posisi sangat pendek, pola entri berulang, reaksi serupa terhadap berita/ketidakstabilan mikro-likuiditas. Alat anti-arbitrase modern menganalisis:

- kepadatan dan keserentakan entri relatif terhadap peristiwa berita;

- stop/take yang sangat ketat dan penutupan parsial yang sering;

- aktivitas pada simbol/timeframe/waktu-hari yang identik;

- hubungan antara kecepatan eksekusi dan profil laba.

Lapisan penyamaran harus:

- masuk akal bagi trader manusia (agar perilaku tampak seperti “perdagangan sistematis diskresioner”),

- pas dalam timing dan simbol di sekitar aktivitas arbitrase (tanpa sinkronisasi yang ketat),

- mempertahankan ekspektasi positif yang moderat dengan manajemen risiko yang sehat, dan

- menjaga frekuensi transaksi yang konservatif (menghindari biaya membengkak atau “teriakan” aktivitas).

Hibrida tren-MA + entri pullback Fibonacci memenuhi syarat tersebut:

- tampil seperti pendekatan trend-following dengan entri pullback klasik;

- mudah dipahami broker dan risk desk: tren dikonfirmasi oleh MA; entri bertumpu pada 0.382–0.5, stop di luar 0.786/ekstrem lokal;

- mudah dikodekan serta dipelihara; logikanya portabel di platform trading standar (mis. cTrader, terminal FIX-API, NinjaTrader, dll.).

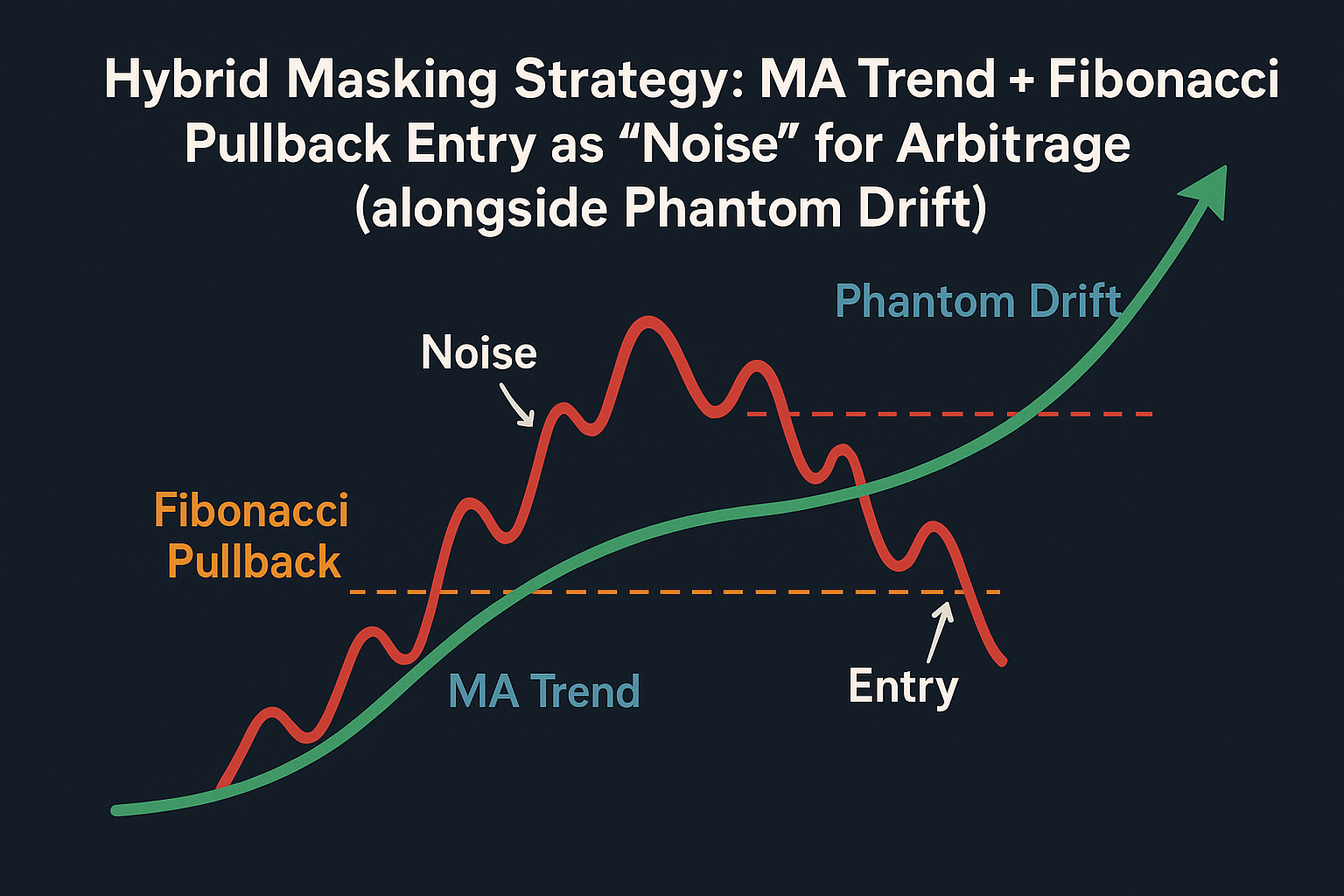

Gbr 1. – Hybrid Latency Arbitrage Masking Strategy

Gbr 1. – Hybrid Latency Arbitrage Masking Strategy

Logika inti strategi penyamaran arbitrase latensi (formalisasi)

2.1 Menentukan tren “latar”

- MA_slow: EMA(100) — tren utama.

- MA_fast: EMA(20) — osilasi lokal.

Aturan:

- Jika MA_fast > MA_slow → dianggap tren naik.

- Jika MA_fast < MA_slow → dianggap tren turun.

2.2 Mengidentifikasi awal pullback Persilangan MA_fast dan MA_slow melawan arah tren diperlakukan sebagai pemicu pullback:

- Dalam tren naik, tunggu MA_fast menurun melintasi MA_slow → konfirmasi koreksi dimulai.

- Dalam tren turun, tunggu MA_fast naik melintasi MA_slow → konfirmasi pullback korektif.

Penting: kita tidak masuk pada persilangan itu sendiri—itu hanya pemicu untuk menggambar Fibonacci dan menyiapkan order tertunda.

2.3 Membangun Fibonacci pada impuls terakhir Setelah pullback dikonfirmasi, identifikasi impuls terakhir searah tren:

- Tren naik: dari low lokal ke high lokal impuls.

- Tren turun: dari high lokal ke low lokal.

Terapkan level 0.236, 0.382, 0.5, 0.618, 0.786. Dalam praktik, 0.382–0.5 adalah sweet spot untuk entri—antara “membeli murah” dan “tidak menunggu retrace terlalu dalam”.

2.4 Menempatkan order tertunda

- Tren naik: tempatkan Buy Limit pada 0.382 atau 0.5 (opsional dibagi menjadi dua tiket).

- Tren turun: tempatkan Sell Limit pada 0.382 atau 0.5.

Stop Loss: di luar 0.786 (atau di luar ekstrem lokal—lebih konservatif). Take Profit: konservatif—kembali ke 0.0 (retest puncak/lembah impuls), atau agresif—menuju ekstensi 1.618.

2.5 Filter tambahan (sesuai kebutuhan; dapat diimplementasikan trader melalui asisten AI Coder)

- ADX > 20: hanya bertransaksi saat fase tren.

- Filter bar ATR: abaikan jika bar pemicu terlalu besar (> 2×ATR) untuk menghindari mengejar kepanikan.

- Filter sesi: misalnya, kecualikan sesi Asia pada major jika historisnya lebih berisik.

Video 1. – Cara mengode filter dengan asisten AI SharpTrader

Parameter baku dan maknanya

| Parameter | Nilai | Komentar |

| MA_fast_period | 20 | EMA peka terhadap impuls lokal |

| MA_slow_period | 100 | EMA yang menghaluskan latar |

| Fibo_entry | 0.382 (atau 0.5) | opsional dibagi: 50% di 0.382, 50% di 0.5 |

| StopLoss_Fibo | 0.786 | atau sedikit di luar ekstrem lokal |

| TakeProfit_Fibo | 0.0 atau 1.618 | bergantung pada tujuan masking dan durasi |

| Timeframe | H1/H4 | lebih sedikit noise, pola tahan posisi lebih “manusiawi” |

| Filter_ADX | 20 | hindari kondisi “chop”/sideways |

Catatan timeframe: pada H1/H4 posisi bertahan lebih lama; kombinasi “limit + tren” tampak seperti ide swing, jauh secara perilaku dari profil arbitrase tipikal.

Pseudocode

if MA_fast > MA_slow: # Tren naik if CrossDown(MA_fast, MA_slow): # pullback dimulai swing_low, swing_high = find_last_swing_up() fib = calc_fibo(swing_low, swing_high) # {0.382: …, 0.5: …, 0.786: …, 0: …} place_pending_buy(price=fib[0.382], sl=fib[0.786], tp=fib[0]) # order kedua opsional di 0.5 elif MA_fast < MA_slow: # Tren turun if CrossUp(MA_fast, MA_slow): # pullback dimulai swing_high, swing_low = find_last_swing_down() fib = calc_fibo(swing_high, swing_low) place_pending_sell(price=fib[0.382], sl=fib[0.786], tp=fib[0])

Peran strategi penyamaran arbitrase latensi sebagai lapisan masking

5.1 “Normalisasi” perilaku

- Arbitrase menghasilkan transaksi berumur pendek dengan timing seperti mesin.

- MA+Fibo menambah penundaan alami (menunggu pullback), entri limit, rentang SL/TP lebih lebar, serta ketidakpastian eksekusi (tidak semua limit terisi).

Pada tingkat akun, ini menghasilkan:

- transaksi dengan sifat berbeda (sebagian “kecepatan tinggi”, sebagian “gaya pasar”),

- profil waktu tahan yang beragam,

- distribusi PnL asimetris (order limit punya RR berbeda dari arbitrase).

5.2 Sinkronisasi dengan Phantom Drift

- Tanpa tautan keras pada pemicu entri: MA+Fibo merespons struktur harga; Phantom Drift merespons perbedaan kecepatan/aliran.

- Konfigurasi berlapis harus mencakup:

- batas posisi simultan (hindari “tumpukan” pengukuran),

- ID strategi dan tag log terpisah,

- prioritas arbitrase saat berita/spike; MA+Fibo bekerja “di latar” selama segmen tren yang lebih tenang.

5.3 Nuansa eksekusi

- Limit pada 0.382/0.5 mungkin tak pernah terisi—ini baik (menambah naturalitas).

- Pada pullback dalam ke 0.618+, defaultnya jangan mengejar, agar jejak risiko tidak membesar. Mode Recovery khusus memungkinkan, namun merupakan pola perilaku berbeda dan sebaiknya jarang.

Manajemen risiko dan kontrol eksposur

- Risiko tetap per transaksi: sarankan menetapkan risiko sebagai % ekuitas (mis. 0.25–0.5% per transaksi MA+Fibo) agar lapisan masking tidak bersaing dengan arbitrase untuk anggaran risiko.

- Profil RR: Pada entri 0.382 dengan SL di luar 0.786, RR sering sekitar 1:1+ yang menarget 0.0; dengan ekstensi 1.618, 1:1.5–1:2.5 tergantung geometri impuls.

- Batasi order bersamaan: tidak lebih dari 1–2 per simbol, dan N global per akun—agar tidak “menenggelamkan” arbitrase.

- Batas sesi: tetapkan jendela aktivitas (misalnya London/New York)—agar strategi tampak selaras dengan jam likuid.

- Slippage dan biaya: MA+Fibo memakai order limit, sehingga slippage minimal. Tetap pantau spread: jika spread melebihi k × ATR_tick, jangan tempatkan order (parameter MaxSpreadATR).

Deteksi “kualitas” impuls & swing (dipertimbangkan untuk fase mendatang)

Fungsi find_last_swing_up/down() yang andal lebih penting dari kelihatannya:

- Gunakan aturan zigzag (mis., filter Depth/Deviation/Backstep) atau ekstrem lokal yang dikonfirmasi oleh n bar di kedua sisi.

- Kecualikan “spike” berita (bar dikecualikan jika High–Low > K×ATR).

- Pada H1/H4, 2–3 gelombang lokal ke belakang sudah cukup; jangan membangun Fibo pada histori yang terlalu panjang.

Opsi manajemen order

- Satu limit di 0.382: paling konservatif.

- Bagi 50/50 di 0.382 dan 0.5: meningkatkan pengisian parsial dan distribusi risiko.

- Tangga 0.382/0.5/0.618 dengan ukuran menurun: bisa terlihat “terlalu sempurna”; lebih baik hindari tangga otomatis—dua level sudah cukup.

Stop: baseline di luar 0.786, atau di luar ekstrem + BufferATR (mis., 0.5×ATR pada H1). Take: konservatif → 0.0; agresif → 1.618 (ekstensi). Contoh penutupan parsial: 50% di 0.0, sisanya trailing pada MA_fast atau Parabolic SAR (catatan: SAR mengubah profil perilaku—gunakan hati-hati).

Filter lingkungan (opsional namun berguna)

- ADX(14) > 20/25: hanya ambil transaksi tren.

- Filter volatilitas ATR: jika ATR < MinATR, pasar “tipis”—lewatkan penempatan limit.

- Filter kalender: jangan pasang limit baru N menit sebelum/sesudah berita (arbitrase aktif/berprioritas).

- Filter spread: Spread ≤ MaxPoints.

- Pembersihan tabrakan: jika posisi arbitrase sudah terbuka pada arah dan simbol yang sama—lewatkan limit atau kecilkan ukurannya.

Implementasi Strategi Masking Arbitrase — logika terpadu

Lapisan arsitektur:

- Modul State Pasar: EMA(20/100), ADX, ATR, spread, sesi.

- Modul Swing & Fibo: deteksi impuls terakhir, konstruksi level, validasi “kualitas” impuls.

- Perencana Order: pembuatan order limit dengan SL/TP dan time-to-live (TTL) (mis., batal setelah X bar).

- Modul Risiko: sizing risiko tetap, batas eksposur total, perhitungan biaya.

- Lapisan Integrasi: perutean sinyal, prioritas Phantom Drift, tag unik, logging.

Tips praktis:

- Di SharpTrader, tampilkan parameter dalam Settings (termasuk UseADX, UseSessionFilter, SplitEntry, dll.).

- Hindari refresh engine yang tidak perlu dan patuhi TTL jika harga menjauh tanpa retest.

- Di konektor FIX, kendalikan TimeInForce (GTC/Day) dan petakan stop-limit/limit dengan benar ke venue.

- Pengujian dan validasi sebagai lapisan masking

Tujuan uji bukan “laba maksimum”, melainkan untuk:

- menunjukkan imbal hasil stabil, moderat positif atau mendekati datar pada risiko rendah;

- memverifikasi bahwa distribusi waktu tahan dan ukuran transaksi menyatu baik dengan arbitrase;

- menilai visibilitas di mata broker: frekuensi entri, waktu sesi, besaran stop/take.

Metrik:

- WinRate, Profit Factor, waktu tahan rata-rata/median, excursion adverse rata-rata/maksimum.

- Laporan terpisah per sesi dan per simbol.

- Jumlah order limit yang tidak terisi (sebuah nilai tambah untuk naturalitas).

- Laporan “stitched” dengan arbitrase: profil akun gabungan sebelum/sesudah menambah lapisan masking.

Simbol & TF:

- Klasik: EURUSD, GBPUSD, USDJPY, logam XAUUSD, indeks US100/US30/DAX.

- Timeframe: H1/H4 (M15 intraday memungkinkan namun masking lebih lemah—terlalu sering dan terlalu granular).

- Mengelola tabrakan dengan arbitrase

- Prioritas: saat berita dan lonjakan volatilitas, arbitrase dahulu.

- Batas per simbol: jika modul arbitrase sudah memegang posisi, MA+Fibo dapat melewatkan setup atau memakai ukuran lebih kecil.

- Logika lindung nilai (opsional): hindari cross-hedging otomatis antar modul untuk mencegah “tarik ulur” algoritmik internal.

Mencegah pola “mudah dikenali” arbitrase latensi

Agar tidak menciptakan “profil masking” baru yang terdeteksi:

- Acak TTL order limit (mis., 3–7 bar).

- Acak pembagian antara 0.382 dan 0.5 (mis., 40/60, 60/40, 50/50).

- Terapkan micro-jitter pada SL/TP (±0.1–0.2×ATR) secara wajar.

- Jadwalkan hari jeda sesekali untuk filter (mis., satu hari tanpa MA+Fibo per minggu).

- Sedikit variasikan jendela waktu; tidak selalu “jam tren” buku teks.

Skenario tipikal dan catatan kasus

- Tren kuat tanpa retest 0.382: limit tidak terisi → tidak masalah. Impuls berikutnya membentuk swing dan level baru.

- Koreksi dalam ke 0.618–0.786: defaultnya tidak mengejar. Jika memakai mode Recovery, biarkan jarang dan terikat ketat.

- Range/ADX < 20: tidak akan ada order—memang demikian desainnya.

- Spread lebar/malam/sesi Asia: filter menonaktifkan penempatan order.

- Spike berita besar: pengecualian bar berdasar ATR—MA+Fibo menepi saat arbitrase beroperasi.

Penalaan untuk kelas instrumen berbeda

- FX mayor: EMA(20/100), ADX > 20, entri split 0.382/0.5; SL di luar 0.786 + 0.5×ATR; TP parsial di 0.0, sisanya trailing.

- Emas (XAUUSD): volatilitas lebih tinggi—naikkan MinATR, lebarkan buffer di luar ekstrem, kecilkan ukuran posisi.

- Indeks (US100/US30/DAX): utamakan H1/H4, filter “bar besar” lebih ketat (mis., > 1.5×ATR), kecualikan berita.

- Kripto (BTC/ETH): 24/7 dan berisik—terapkan batas ketat spread/volatilitas; pertimbangkan entri hanya 0.5.

Pencatatan dan pemantauan (untuk audit masking)

- Catat: waktu penempatan/pengisian limit, rasional (ID swing, level Fibo), EMA/ADX/ATR, spread, TTL.

- Pelihara laporan per strategi (arbitrase vs. MA+Fibo) dan tampilan gabungan.

- Kontrol mingguan: PF bergulir, durasi rata-rata, % limit tak terisi, pembatalan karena TTL.

- Simpan grafik perilaku: histogram waktu entri, distribusi waktu tahan, heatmap SL/TP.

Integrasi praktis dengan Strategi Arbitrase Phantom Drift

- Prioritas awal: Phantom Drift = utama, MA+Fibo = sekunder.

- Pembagian risiko: mis., arbitrase 70–90% dari anggaran risiko, masking 10–30%.

- Komunikasi modul: melalui router pusat yang mengetahui posisi aktif dan memutuskan apakah MA+Fibo boleh terlibat.

- Skenario “hari tenang”: saat arbitrase tidak aktif, MA+Fibo menjaga akun tetap “bernapas” dengan aliran transaksi “biasa” yang masuk akal.

Ekstensi dan evolusi

- Entri Fibo adaptif berbasis ATR/volatilitas saat ini: utamakan 0.5 saat volatil tinggi, 0.382 saat volatil moderat.

- TP hibrida: 0.0 plus trailing pada MA_fast atau Keltner Channel.

- Mode “Demo-Noise”: limit lebih sering berukuran sangat kecil untuk uji perilaku berisiko minimal.

- Kendala multi-simbol: batasi jumlah simbol aktif agar akun tidak tampak seperti keranjang sinyal sistematis.

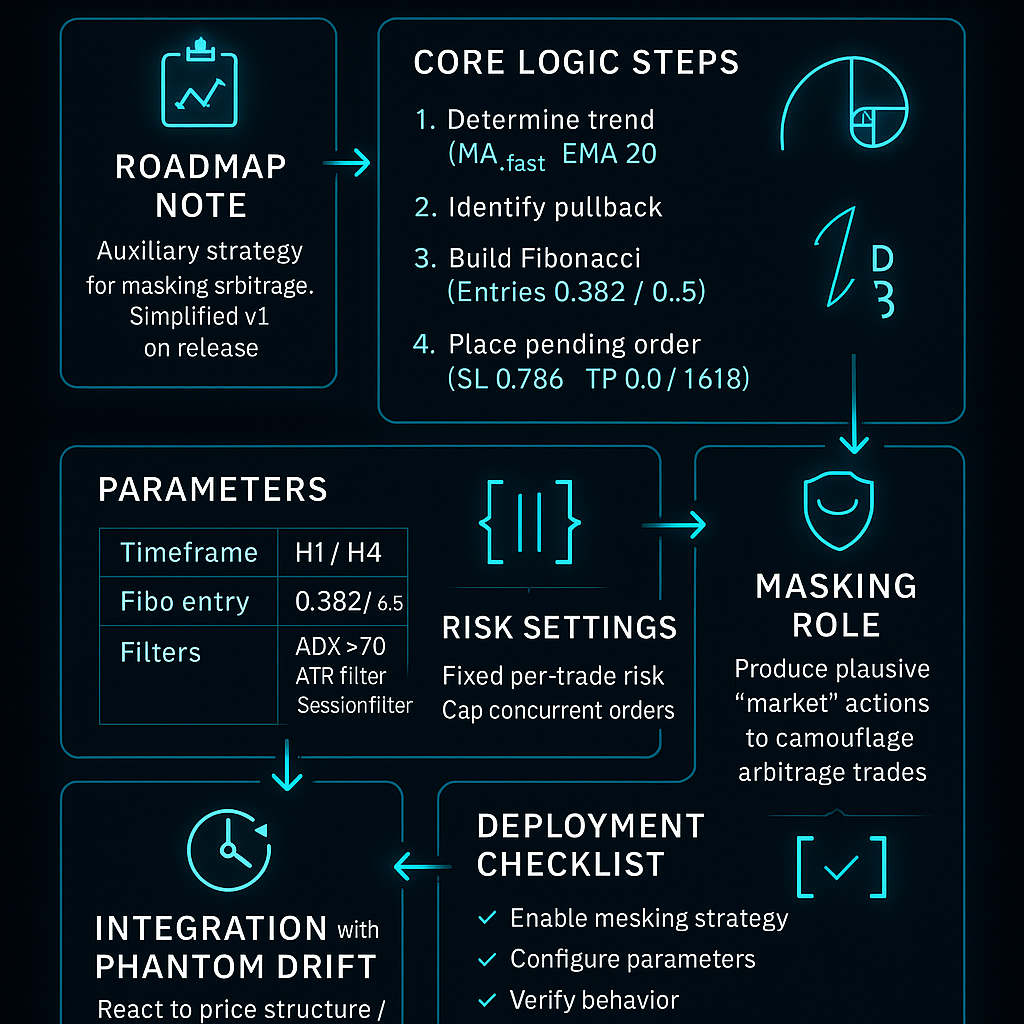

Gbr. 2 – Mengombinasikan strategi trading di SharpTrader

Gbr. 2 – Mengombinasikan strategi trading di SharpTrader

Daftar periksa penerapan

- Aktifkan modul MA+Fibo sebagai strategi sekunder dengan strategyId/magic terpisah.

- Pilih simbol dan TF (H1/H4); konfigurasikan filter ADX/ATR/spread/sesi.

- Validasi find_last_swing_* pada histori (kecuali “spike”).

- Tetapkan risiko per transaksi ≤ 0.5%; batasi posisi bersamaan.

- Nyalakan TTL dan acak pembagian 0.382/0.5.

- Uji log mandiri dan laporan gabungan dengan arbitrase.

- Di live, mulai dengan mikro-lot/mikro-risiko; verifikasi eksekusi/perilaku.

- Tinjau metrik perilaku mingguan dan perhalus filter.

Inti kesimpulan

MA tren + pullback Fibo yang diusulkan adalah strategi yang ketat bersifat bantu. Kekuatan utamanya bukan ekstraksi laba agresif, melainkan membentuk perilaku pasar yang realistis pada akun: entri limit masuk akal pada pullback searah tren, stop moderat, dan take yang natural. Digabung dengan Phantom Drift (atau logika arbitrase lain), ia menciptakan profil multi-modal—sebagian transaksi “cerdas dan cepat”, sebagian lain “klasik dan berbasis tren”. Profil seperti ini lebih sulit dievaluasi sistem anti-arbitrase dan lebih mulus melewati tinjauan manusia broker. Dengan penyaringan hati-hati (ADX, ATR, spread, sesi), risiko konservatif, pengacakan kecil, serta disiplin aturan TTL/pembatalan, Anda memperoleh noise penyamaran ber-ekspektasi positif yang tidak mengganggu arbitrase tetapi membuat perilaku akun masuk akal dan hidup.

FAQ — Strategi Hybrid Masking MA + Fibonacci

Apa tujuan utama strategi MA + Fibonacci?

Apakah strategi ini menghasilkan laba sendiri?

Bagaimana interaksinya dengan Phantom Drift?

Instrumen dan timeframe apa yang direkomendasikan?

Apakah parameter bisa dikustomisasi atau diperluas dengan alat AI?

Bagaimana strategi ini meningkatkan kamuflase akun?

Di tahap pengembangan apa saat ini?

English

English Deutsch

Deutsch 日本語

日本語 العربية

العربية 한국어

한국어 Español

Español Português

Português Tiếng Việt

Tiếng Việt 中文

中文